如何真正从银行数字化转型中获益

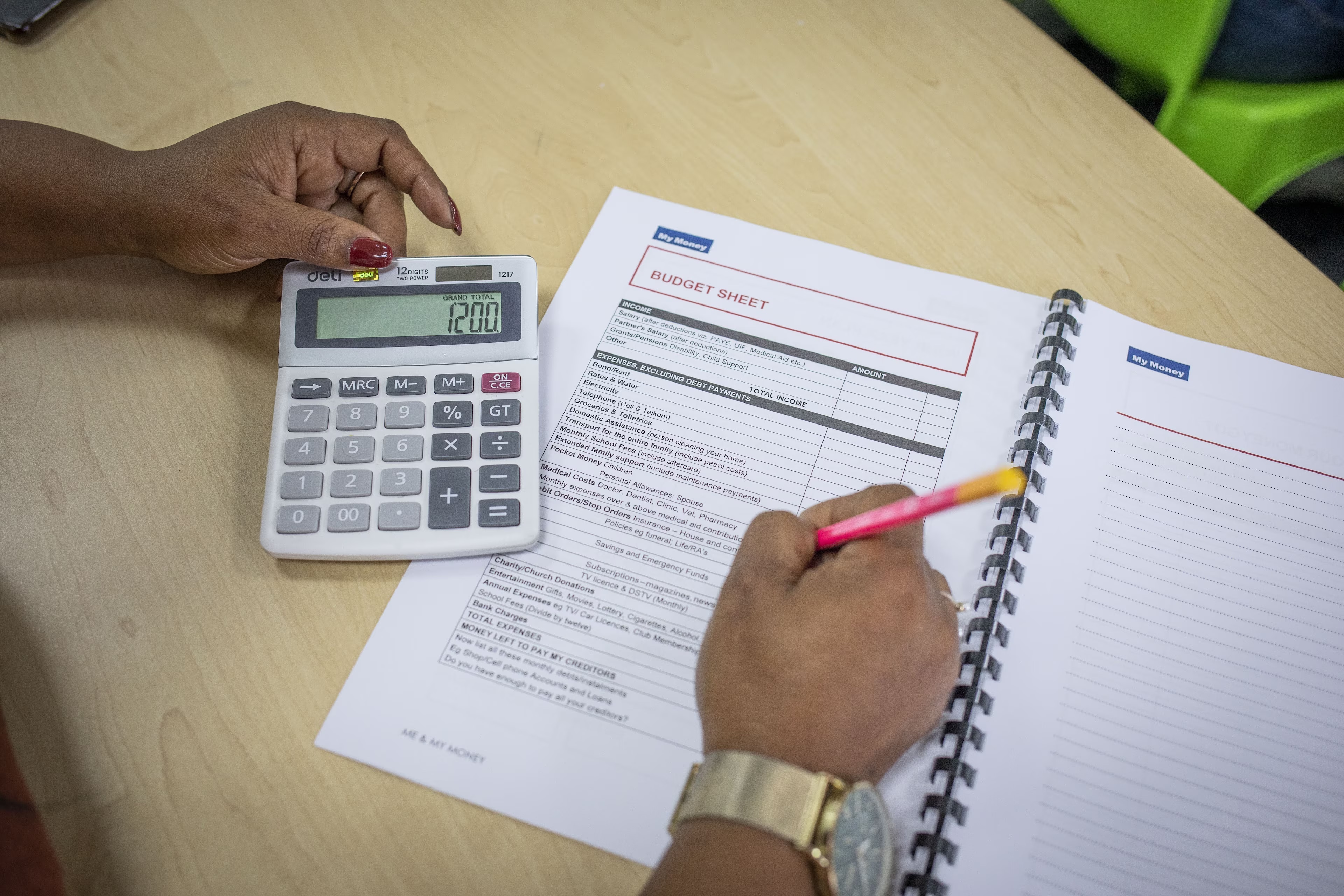

银行数字化转型是行业的主流趋势 Image: Unsplash/Pickawood

Peng Gang

Deputy Managing Director, China Construction Bank University; Vice-Dean, International Institute, China Construction Bank- 通过持续的投入和创新,中国银行业在数字化转型方面已处于领先地位,但仍可以在某些领域产生更大的影响;

- 为加快数字化转型,银行需对客户个人数据权益进行激励,促进数字化与绿色发展协同,并维护弱势群体利益;

- 国际银行业可以通过推动数字技术开放和共享、规范跨地区的数字技术应用以及识别和降低风险等方式来进一步推进银行业的数字化转型。

不难看出,数字化转型是推动银行业发展的主导趋势,中国银行业通过持续性投入和创新发挥了引领作用。但是,要充分发挥数字化的潜力,中国银行业依旧任重道远,并可在以下三个关键领域推进重大转型工作。

一、加速银行数字化转型

1. 归还个人数据控制权

客户数据权益的保护是一个比较复杂的问题。传统银行通过数字化转型积累了大量数据,可供银行自身或商业团体自由使用,而客户则无法从数据带来的经济利益中获益。随着客户越来越了解何为过度使用个人数据,银行业正面临风险,可能会失去进一步扩大其数据资产池以及与客户保持良性关系的潜在机会。行业内解决此问题的一种方法是创建“数据帐户”,允许客户将数据当作货币存储到账户中,银行可用市场导向而决定的价格使用这些账户中的数据。

2. 数字化与绿色发展的协同

数字技术能够推动绿色发展,但并不总是与绿色发展方向一致。例如,数字设备和服务一直是银行业最大的能源消耗来源。根据Galaxy Digital2021年的报告,银行业每年耗电量为263.72太瓦时,其中银行数据中心每年耗电量为238.92太瓦时。据中国建设银行测算,到2025年,银行数据中心的耗电量总和将相当于2021年全球用电量第10名的经济体。数字化依靠的电子设备通常使用寿命约为5年,由此便产生了另一个巨大的挑战,即电子垃圾的处理。任何银行都不应只关注技术,还应考虑银行数字化对环境的负面影响。中国银行业优先考虑数字化与绿色发展间的协调一致问题,绿色数据服务已成为银行选择供应商的重要标准。

3. 数字化的公平性问题

数字化转型的一个重要成果就是银行能够满足长尾客户(没有银行账户或银行账户不足)的金融需求,从而在某种程度上解决经济不平等问题。然而,数字化也可能带来新的不平等形式。例如,如何确保银行业务能够覆盖处于金融服务最低端的人群仍极具挑战性。全球互联网用户的占比仅为全球人口的62.5%,未来如果银行主要通过数字渠道提供金融服务,那意味近30亿人将被拒之门外。人们要获得数字化的金融服务,至少要拥有上网设备和网络,这也会加重贫困人口的经济负担。更进一步,客户既要具备金融知识,又要具备技术和操作知识,这是一个可能会使许多人望而却步的隐性门槛。因此,银行数字化转型要考虑对弱势群体金融权利的保护。

全球银行业可以通过更深刻的国际合作和更广泛的参与度,以下面三种方式加快全球数字化转型的进展。

二、推进数字化转型

1. 推动数字技术开放和共享

传统银行在数字技术方面不具优势。因此,在许多方面,开源是一条务实途径,以保证银行紧随快速发展的数字化趋势。开放和共享可以实现跨部门、跨行业的集思广益,以发现问题并获得创新解决方案。前沿的数字技术更需要加强对话、研究和相互支持。从事信息技术工作的人往往对共享技术持更开放的态度——开源软件平台GitHub就是例证。传统银行应加以效仿,加强同业数字技术交流,并深入探索数据、技术面向社会开放的合理化路径。

2. 规范银行数字技术应用

管理数字技术应用的规则因国家和银行而异,甚至在同一家银行内也各不相同。例如,一些APP采用NFC——一种近距离无线通讯技术,另一些APP则没采用或者仅与某些智能手机兼容。不同银行收集的客户信息范围也不一致。这些差异阻碍了银行对数字技术的推广和普及,同时也增加了对银行业的监管难度。目前,全球银行业缺乏一个相对统一的技术应用框架。因此,建立以人为本、科技向善的国际联盟,探索建立一套具有共识性的技术应用标准或指引,可以更好地引导传统银行完成数字化转型。

3. 识别潜在风险

数字技术是一把双刃剑。2021年,全球金融行业面临的DDoS攻击数量创历史新高,这是黑客攻击网络的一种常见方式。银行在防范传统金融风险的同时,也要提早考虑模型风险、算法漏洞、数据安全等隐患。目前,传统银行数字化过程中对潜在风险的考虑还不够充分,可向数字化领先的国际大银行学习。此外,此类风险需要新的监管框架来化解,我们可以考虑基于巴塞尔协议(20世纪80年代围绕资本、市场和运营风险制定的国际协议)构建新的符合数字化银行风险特征的监管框架。

如果银行关注这些领域并加速推进银行数字化转型,相信可以进一步从这一转型进程中获得丰富的收益。

本文作者:

彭钢,中国建设银行(欧洲)董事长、中国建设银行研究院副院长兼秘书长

本文原载于世界经济论坛Agenda博客,转载请注明来源并附上本文链接

翻译:程杨

校对:王思雨

不要错过关于此主题的更新

创建一个免费账户,在您的个性化内容合集中查看我们的最新出版物和分析。

许可和重新发布

世界经济论坛的文章可依照知识共享 署名-非商业性-非衍生品 4.0 国际公共许可协议 , 并根据我们的使用条款重新发布。

世界经济论坛是一个独立且中立的平台,以上内容仅代表作者个人观点。

实时追踪:

银行及资本市场

分享:

每周 议程

每周为您呈现推动全球议程的紧要问题(英文)